A compra e venda de dívidas entre bancos e instituições financeiras é uma prática comum no mercado financeiro. Quando um banco ou instituição financeira vende uma dívida, ele transfere todos os direitos e obrigações sobre essa dívida para outra empresa.

Como funciona a compra e venda de dívidas?

A compra e venda de dívidas pode ocorrer de duas maneiras:

- Cessão de crédito: O banco ou instituição financeira que possui a dívida vende todos os seus direitos e obrigações sobre essa dívida para outra empresa. Isso significa que a nova empresa credora passa a ter o direito de cobrar a dívida, receber os juros e taxas, e até mesmo tomar medidas judiciais para cobrar a dívida.

- Transferência de carteira de crédito: O banco ou instituição financeira transfere a totalidade ou parte de sua carteira de crédito para outra empresa. Isso significa que a nova empresa credora passa a ser responsável por cobrar todas as dívidas que estavam na carteira transferida.

Por que os bancos e instituições financeiras compram e vendem dívidas?

Os bancos e instituições financeiras compram dívidas por diversos motivos, como:

- Recuperar o valor da dívida: Quando uma dívida está atrasada, o banco ou instituição financeira pode vendê-la para outra empresa para recuperar o valor que está sendo devido.

- Reduzir o risco: Quando um banco ou instituição financeira possui um grande número de dívidas inadimplentes, ele pode vender essas dívidas para outra empresa para reduzir o seu risco de crédito.

- Aumentar a receita imediata: Os bancos e instituições financeiras podem vender dívidas por um valor maior do que o valor total da dívida naquele momento, pois outras instituições as compram esperando que a taxa de juros suba. Essa venda pode gerar uma receita imediata maior para essas empresas.

A compra ou a venda da dívida afeta o devedor?

A compra ou a venda da dívida não afeta o devedor diretamente. O devedor continua obrigado a pagar a dívida naquela mesma taxa de juros acordada anteriormente com a instituição financeira original, mesmo que ela tenha sido vendida para outra empresa.

No entanto, a compra ou a venda da dívida pode afetar o devedor indiretamente, por exemplo:

- A nova empresa credora pode recalcular a taxa de juros subsequente, gerando um débito maior no futuro.

- A nova empresa credora pode ser mais rigorosa na cobrança da dívida.

- A nova empresa pode proporcionar ativamente mais métodos para você poder renegociar a sua dívida.

Afinal, como saber se a sua dívida foi vendida?

Existem algumas maneiras de saber se a dívida foi vendida. A seguir, apresentamos algumas dicas para saber se a dívida foi vendida:

1. Entre em contato com o banco ou instituição financeira original

A maneira mais segura de saber se a dívida foi vendida é entrar em contato com o banco ou instituição financeira original. O banco ou instituição financeira original é obrigado a informar ao devedor se a dívida foi vendida.

Para isso, você pode ligar para o banco ou instituição financeira, enviar um e-mail ou ir até uma agência pessoalmente.

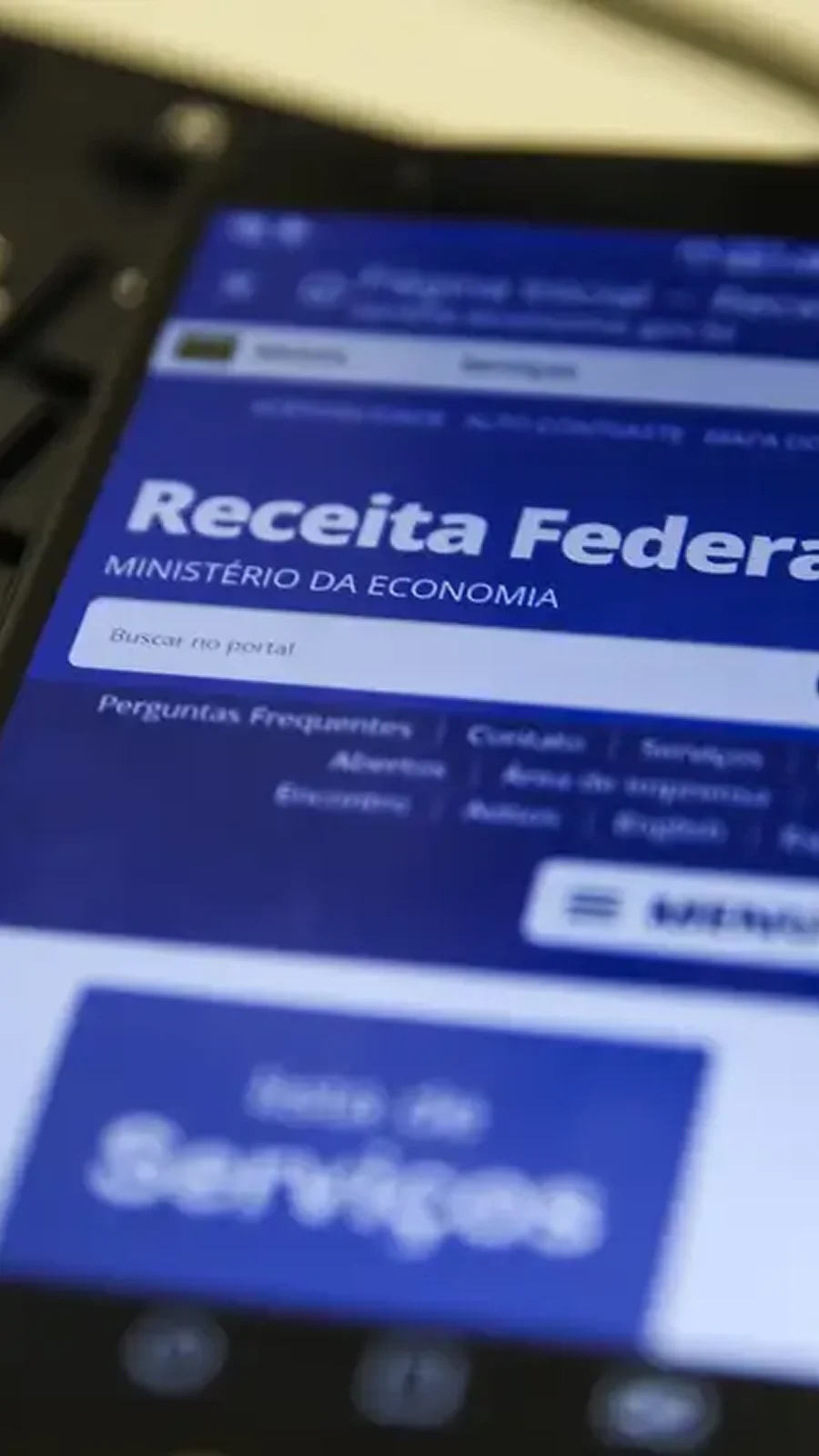

2. Verifique o seu CPF nos órgãos de proteção ao crédito

Se a sua dívida foi vendida, o órgão de proteção ao crédito pertinente irá atualizar os dados dessa dívida com o nome da nova empresa. Por isso, é importante verificar o seu CPF nos órgãos de proteção ao crédito, como o Serasa e o SPC Brasil.

3. Verifique os e-mails ou correspondências que você recebe

Se a sua dívida foi vendida, a nova empresa credora poderá começar a enviar e-mails ou correspondências para você. Por isso, é importante verificar as correspondências que você recebe regularmente.

Para isso, você pode verificar sua caixa de correio ou sua caixa postal regularmente.

4. Utilize um serviço de consulta de dívidas

Existem serviços de consulta de dívidas que permitem que você verifique se a sua dívida foi vendida. Esses serviços geralmente cobram uma taxa pela consulta.

Para isso, você pode pesquisar na internet por "serviço de consulta de dívidas".

O que fazer se sua dívida foi vendida?

Se você descobrir que sua dívida foi vendida, é importante entrar em contato com a nova empresa credora para entender os termos da dívida.

Você pode pedir para ver o contrato da dívida, para entender os novos juros, taxas e prazos de pagamento. Você também pode tentar negociar um acordo com a nova empresa credora, para pagar a dívida em condições mais favoráveis.

Aqui estão algumas dicas para negociar com a nova empresa credora:

- Esteja preparado: Antes de entrar em contato com a nova empresa credora, tenha em mente o valor que você está disposto a pagar.

- Esteja documentado: Tenha em mãos todos os documentos relacionados à dívida, como contrato, extratos bancários e comprovantes de pagamento.

- Esteja ciente dos seus direitos: Saiba quais são os seus direitos como consumidor, como o direito de contestação da dívida.

Se você não conseguir negociar um acordo com a nova empresa credora, você terá que pagar a dívida de acordo com os termos acordados.

É importante lembrar que a compra ou venda de dívidas não afeta o seu direito de defesa. Você ainda tem o direito de contestar a dívida, se achar que ela é indevida.

Conheça a Konsi

Como proteger os seus direitos em relação à sua dívida

Além de seguir as dicas acima, você também pode tomar algumas medidas para resguardar seus direitos:

- Faça uma cópia de todos os documentos relacionados à dívida: Isso inclui o contrato, extratos bancários, comprovantes de pagamento e qualquer correspondência que você receber da nova empresa credora.

- Registre todas as suas conversas com a nova empresa credora: Você pode fazer isso gravando as ligações ou mantendo um registro escrito das conversas.

- Se algo estiver em desacordo com o contrato anterior, procure um advogado especializado em direito do consumidor: Um advogado pode ajudá-lo a entender seus direitos e a tomar as medidas adequadas para proteger seus interesses.

Ao seguir essas dicas, você estará mais bem preparado para lidar com a situação de uma dívida vendida.

Considere contratar um empréstimo consignado para sair do endividamento

Caso você tenha descoberto que a sua dívida foi vendida ou mesmo se ainda não sabe se o banco a vendeu ou não, uma ótima opção para sair do endividamento é contratar um empréstimo consignado para quitá-la e lidar com taxas muito mais baixas.

Se você é aposentado ou pensionista do INSS, servidor público ou membro das Forças Armadas, você pode solicitar esse benefício de maneira fácil e rápida, livrando-se das taxas exorbitantes de crédito pessoal ou do cartão de crédito e contando com uma taxa muito menor e pagamento descontado diretamente na folha em até 84 vezes para beneficiários do INSS e em até 120 vezes para servidores públicos.

Quer saber se você pode contratar um empréstimo consignado para quitar sua dívida e ficar mais tranquilo? Então baixe o aplicativo da Konsi e faça uma simulação de empréstimo sem compromisso. As taxas dos empréstimos consignados são muito mais baixas e você poderá economizar um bom dinheiro nesse processo.

Ao fazer uma simulação no app da Konsi, você terá a certeza de estar escolhendo a menor taxa, pois nosso aplicativo consultará a sua oferta de crédito em mais de 15 bancos e lhe apresentará as melhores opções!

Ah, e como a nossa missão é trazer mais saúde financeira a sua vida, você também pode baixar gratuitamente a nossa planilha de gastos e educação financeira, para ter mais controle dos seus gastos e não precisar mais se endividar.

Conheça a Konsi — Consignado do seu jeito

Diga adeus à burocracia! A Konsi é o app que te ajuda a encontrar as melhores opções de empréstimo consignado, de forma simples, segura e transparente.

Controle total na sua mão. Baixe o app Konsi agora mesmo e compare diferentes ofertas de empréstimos consignados, simule valores e escolha a opção que melhor se encaixa nas suas necessidades.

![Veja como calcular a margem consignável [2025]](/_next/image?url=https%3A%2F%2Fres.cloudinary.com%2Fdc5gzexeu%2Fimage%2Fupload%2Fv1737666381%2Fveja-como-calcular-margem-consignavel-2025_ryy4vv.webp&w=3840&q=100)